资本狂人蓝标,为何买买买?

2014年蓝色光标注资并购多达30家公司,而今距蓝色光标巨资收购多盟、亿动两大移动广告公司也已一月有余。这不是蓝色光标(以下简称蓝标)第一次因为并购的消息进入人们视野,相信也不会是最后一次。

如果说曾经的蓝标头顶着的是“中国第一公关公司”的身份,那么现在这个名号恐怕已经无法诠释蓝标的定位了。不断的市场并购再加上不断的海外扩张,你可以说蓝标董事长兼CEO赵文权在富有梦想的打造中国版WPP,也可以说蓝标是一台疯狂的超级资本并购机。从公关一哥到资本狂人,简单的靠买买买增值已经说明不了问题了。

并购的开始

2010蓝标以国内公关第一股的身份上市深交所,正如大部分在某一个领域做到第一后的企业们通常会有的反应一样:蓝标也面临着公司发展空间的问题。围绕公关产业链条进行扩张,凭借现有的核心竞争力插入高关联度产业成为了必然的选择之一,而蓝标选择营销和广告业务。从现在的角度来看这一选择在当时可以说是最为正确的一步,以刚刚过去的2014年为例,当中国国内公共关系业务总收入达到380亿元历史最高位时,广告业务则已经突破5000亿元。

蓝标进入广告的第一脚就是从并购开始的。蓝色光标在广告板块的第一枚棋子诞生于2011年5月31日。这一天,蓝色光标作价1.12亿元并购了国内最大的游戏广告代理公司SNK51%的股份。仅仅2个月后,蓝色光标再次针对广告业出手,2011年7月28日,以1.74亿元将国内户外灯箱顶尖品牌精准阳光51%股权收入囊中,同时以2550万元收购美广互动51%的股权。不到半年后,2012年1月12日,蓝色光标豪掷4.3亿元买下国内知名地产广告公司今久广告100%股权。

蓝标的并购基因或源于公关行业本身延展型商业模式的特性,公关行业要求一个公关公司不能同时给具有竞争性的多个客户提供服务,但通过旗下的另一个公司提供服务,则不受限制。这就意味着公关公司旗下必须拥有多个公司和品牌。也正因为如此,公关行业收购之后都不进行整合。真相就是,国际公关广告传播集团都是靠并购做大的,例如WPP拥有60多个子公司,包括著名的奥美、智威汤逊、传立等品牌公司。在具体并购中,蓝色光标则是在品牌端是独立的,前端各个公司在自己的平台上可以自由发挥,但后端则必须是打通的,比如说管理思路以及旗下各品牌之间的审计、HR、财务以及法律等是打通的。

蓝色光标的每一个并购都带有非常鲜明的目的和特点,今久广告是房地产广告行业的领头羊,SNK专注于互联网游戏营销和广告,美光是做网站设计的,新加坡金融公关是做财经公关的。这些公司在特定细分领域里面核心竞争力非常突出。通过这种整合,所有并购的公司可以充分的分享渠道和客户。

充分整合,自信加速

蓝标在2012年充分整合并购业务之后,尽管上市所获得的超募资金已经用的七七八八,但是市场对于公司的并购给予了积极的肯定,市值从38亿元大幅增至92亿元,这对于蓝标来说是一记强心针,让它变得更加成熟和自信。

于是从2013年开始,蓝标的并购步伐开始加大并向海外进一步扩展,2013年4月宣布16.02亿元收购西藏博杰89%的股权可谓震动业界,也奠定了蓝色光标在国内广告业务领域的江湖地位,公司的广告业务也第一次超过传统的公关业务,传播集团的雏形开始显现。

在海外市场上,2013年4月25日,蓝色光标宣布出资3.5亿元购进Huntsworth定向增发的19.8%的新股。Huntsworth旗下的公司业务横跨英美、西欧和东欧,以及中东、非洲和亚洲太平洋地区,为诸多世界著名品牌提供服务,在医药和金融服务领域拥有领先优势。通过投资Huntsworth,蓝色光标拥有了真正意义上的全球网络,有机会满足日益增长的中国企业在全球扩张过程中产生的公共关系和营销推广的需求。

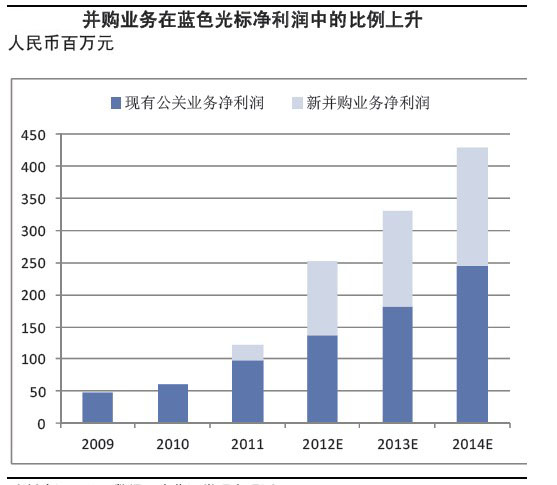

至此,可以说蓝标在并购注资的路上开始一往无前,也就有了我们开头所说的一年并购30家公司的故事。2014年蓝标60亿元左右的收入中,上市之前的公关营销业务占约三分之一,剩下的三分之二都是在过去五年中通过并购获得。这里边包括大数据、电子商务、移动互联、娱乐、互联网金融和国际业务等。

新阶段的并购投资

如果你仔细观察就会发现2014年这30家蓝标并购的公司,主要分为3类。

第一类是电商+CRM。2014年蓝标帮客户实现了20亿的电子商务交易,这在旁人看来几乎是不可能的,因为他们眼中的蓝标仍是一家公关公司。事实上如蓝标年报所讲:帮宝洁卖日化,帮美赞臣卖奶粉,帮茅台卖酒等等其实是要敢于和客户坐一条船上。

主动投资客户的关联业务,深度锁定。这个是所有的外资广告巨头们,不太敢于做的,只有本土市场巨大的公司才乐于才敢于做的事情。

这一类投资如:

碧水源电子商务(支付2000万元,持有股权25%)

网营科技(支付5100万元,收购股权22.67%)

北联伟业(支付4500万元,收购股权51%)

上海凯诘(支付2350万元,收购股权19.9%)

第二类是主动投资。作为一个自身业务流量较大的企业,入股资源和交叉销售成为营销服务行业的产业资本趋势已经非常明显。营销和广告本身就是追逐风口的行业,因此对于风口业务的并购成为业务增长和估值提升的必要举措。这一类公司包括:

移动互联

有车以后(以300万元,收购股权10%)

建飞科联(以6865万元,收购股权23.04%)

云图微动(以6150万元,收购股权10%)

掌上云景(以4800万元,收购股权24%)

乐约信息(以1000万元,收购股权27%)

娱乐内容

玩乐云(以500万元,收购股权10%)

太和娱乐(以3000万元,收购股权10%)

互联网金融

拉卡拉(以6000万元,取得股权2%)

拉卡拉信用(以750万元,持有股权15%)

国际业务

WeAreVerySocial(首次支付1871万英镑,收购股权82.84%)

Vision7(1.95亿加元,收购股权92.69%)

Blab(以300万美元,收购股权9.48%)

Metta(首次支付9100万港元,收购股权100%)

FuseProject(首次支付2037万美元,收购股权75%)

第三类是最为不同也最为重要的一类:智能营销和移动营销。蓝标在2014年年报中提到了关于未来“国际化+数字化”设想,其中最重要的一条就是要在2015年成为中国第一的移动广告公司。为此,蓝标开始布局整个智能和移动营销的“环”,先是买下两家大数据分析公司,掌握营销的“芯”脏:数据资源,同时开启自家的DMP平台服务;随后在营销的“端”口上下功夫,投资建飞科联在wifi端口跑马圈地,并在今年推出BlueMP平台提供移动端口的H5营销服务;最后在平台建设上选择了iClick,以及开头我们提到的多盟和madhouse,在蓝色光标看来,投资并购这几大广告技术公司能为其带来移动端精准投放广告的技术和程序化广告平台交易能力,同时拓展其客户资源和技术团队。至此,蓝标的数字化营销蓝图可谓是初见端倪。

尽管蓝标CEO赵文权表示公司正在向科技公司转型,但其中的差距怕是只有自己才知道,我们不能寄希望于一个服务型企业几年内转型科技企业,这其中很多涉及到公司骨子里的基因和人才建设等问题,但主动拥抱科技风口是形成更大领先优势的唯一选择。

Iclick(爱点击)(以6000万美元,收购股权14.59%)

Zamplus(晶赞科技)(以2500万美元,收购股权14.29%)

Admaster(精硕科技)(以2437.5万美元,收购股权11.69%)

璧合科技(以4300万元,收购股权25%)

彪洋科技(以950万元,收购股权15%)

比邻弘科(以1000万元,收购股权10%)

捷报数据(以2550万元,收购股权51%)

识代运筹(以630万元,收购股权21%)

多盟(以17.7亿收购)

亿动广告(以4.36亿,收购股权54.77%)

并购危机

蓝标的不断的并购带来了市值的巨大飞升,也让不少人开始质疑:靠并购来增加市值的故事到底能讲多久?任性的买买买,就能兑现之前的业绩承诺吗?并购投资遇到资本“黑天鹅”又该怎么办?

这些问题在2015的季度报告出炉后一齐喷发,公司预期2015第一季度亏损9588万元至1.11亿元,其原因就在于13年一桩海外并购案,也就是我们之前所提到的Huntsworth发生了商誉减值,因此蓝色光标的净利润也跟着受损,遇到了投资界的“黑天鹅”。

事实上Huntsworth的商誉减值其实是公司新CEO的上任三把火:1)调节商誉,收入不变时,将利润做下去;2)主动管理董事会和大股东预期,为业绩提升留空间和营造相对宽松的任期内环境;3)准备可能的股权激励。因为从业绩上来看,Huntsworth干的并不差。

只能说蓝标吃了哑巴亏,交了一笔学费。但学费交了,脚步不能停。

对于蓝标来说,服务客户并不是蓝标大举买入的关键因素,如何通过技术投资和资产投资,加深延展与客户、与媒体、与消费者之间的关系,才是最主要的核心。换句话来说,买来的技术和资产要么形成规模效应,闭环效应,能快速覆盖消费群体和客户;要么形成排他性的入口,占据关键位置,圈好下一个风口的猪。

很显然,蓝标正在从并购驱动,走向资产增值。通过之前对于并购项目的分析,我们已经可以看到这样的趋势了。

并购是件风险与机遇并存的事情,虽然做得不好不会死,但不做的话,你就失去了进化的基因。